Tips berhemat dan menabung efektif untuk mencapai tujuan keuangan – Tips Berhemat dan Menabung Efektif untuk Tujuan Keuangan: Dalam lanskap ekonomi yang dinamis, mengelola keuangan pribadi dengan bijak menjadi kunci untuk mencapai kebebasan finansial. Mengelola arus kas, memaksimalkan potensi tabungan, dan merencanakan investasi yang tepat bukan lagi sekadar pilihan, melainkan kebutuhan.

Artikel ini akan memandu Anda melalui strategi praktis dan teruji untuk mencapai tujuan keuangan Anda, dari menata anggaran hingga memanfaatkan instrumen investasi yang tepat.

Keuangan yang sehat dibangun di atas fondasi perencanaan yang matang. Memahami pengeluaran, menetapkan target yang realistis, dan konsisten dalam menabung merupakan pilar utama dalam perjalanan menuju kesejahteraan finansial. Dengan pendekatan yang sistematis dan disiplin, Anda dapat mengendalikan keuangan Anda dan mewujudkan impian finansial, baik itu membeli rumah, mengirim anak ke universitas, atau bahkan pensiun dini.

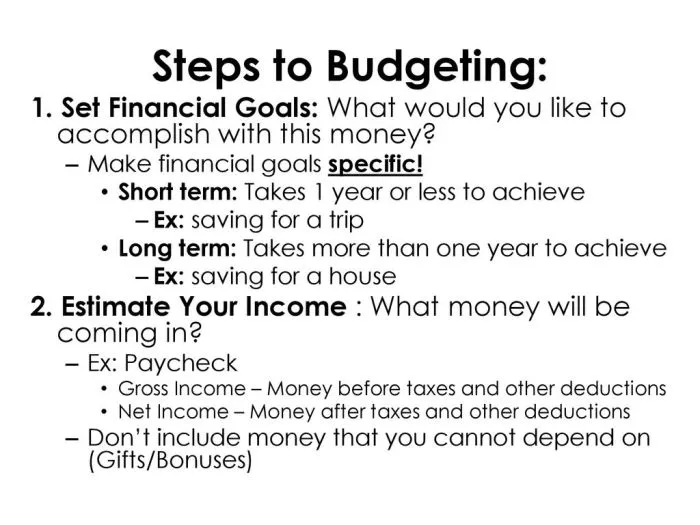

Menetapkan Tujuan Keuangan Jangka Pendek dan Panjang

Merancang strategi keuangan yang efektif dimulai dengan menetapkan tujuan yang jelas. Tanpa tujuan yang terdefinisi dengan baik, upaya menabung dan berhemat akan terasa sia-sia dan sulit diukur keberhasilannya. Menggunakan kerangka kerja SMART – Spesifik, Terukur, Dapat Dicapai, Relevan, dan Terikat Waktu – akan memandu Anda dalam membangun landasan keuangan yang kokoh dan terarah.

Dengan menetapkan tujuan keuangan jangka pendek dan panjang, Anda menciptakan peta jalan menuju kebebasan finansial. Tujuan jangka pendek berfungsi sebagai batu loncatan untuk mencapai tujuan jangka panjang yang lebih ambisius. Proses ini memerlukan disiplin dan perencanaan yang cermat, tetapi hasilnya sepadan dengan usaha yang Anda lakukan.

Tujuan Keuangan Jangka Pendek dan Panjang yang Spesifik

Langkah pertama adalah mengidentifikasi tujuan keuangan Anda. Buatlah daftar tujuan yang spesifik, mencantumkan target nominal dan tenggat waktu yang realistis. Tujuan yang terlalu umum, seperti “menabung lebih banyak”, kurang efektif dibandingkan tujuan yang spesifik, seperti “menabung Rp 50 juta dalam 2 tahun untuk uang muka rumah”.

| Tujuan | Target Nominal (Rp) | Jangka Waktu | Strategi Pencapaian |

|---|---|---|---|

| Membayar hutang kartu kredit | 10.000.000 | 6 bulan | Mengurangi pengeluaran tidak penting, mengalokasikan sebagian penghasilan untuk pelunasan hutang |

| Membeli sepeda motor baru | 25.000.000 | 12 bulan | Menabung secara konsisten, mencari promo dan diskon |

| Dana darurat 6 bulan pengeluaran | 30.000.000 | 18 bulan | Investasi jangka pendek dengan tingkat risiko rendah |

Ilustrasi Rencana Keuangan

Ilustrasi rencana keuangan dapat digambarkan sebagai diagram alir. Misalnya, tujuan jangka pendek seperti membayar hutang kartu kredit akan meningkatkan skor kredit Anda, sehingga memudahkan Anda untuk mendapatkan pinjaman dengan suku bunga yang lebih rendah untuk mencapai tujuan jangka panjang seperti membeli rumah.

Menabung untuk dana darurat akan memberikan rasa aman finansial, sehingga Anda dapat fokus pada tujuan lainnya tanpa khawatir akan kejadian tak terduga. Setiap tujuan jangka pendek saling berkaitan dan berkontribusi pada pencapaian tujuan jangka panjang yang lebih besar, seperti pensiun nyaman atau membangun bisnis.

Potensi Hambatan dan Solusinya

Dalam perjalanan mencapai tujuan keuangan, berbagai hambatan mungkin muncul. Kehilangan pekerjaan, pengeluaran tak terduga, atau godaan untuk menghabiskan uang secara impulsif adalah beberapa contohnya. Untuk mengatasinya, penting untuk memiliki rencana cadangan. Membangun dana darurat yang cukup, mencari sumber pendapatan tambahan, dan mengembangkan kebiasaan keuangan yang disiplin sangat penting.

Mencatat pengeluaran secara detail dan menganalisis pola pengeluaran dapat membantu mengidentifikasi area yang perlu diperbaiki.

Membuat Anggaran dan Melacak Pengeluaran

Mengelola keuangan pribadi dengan efektif membutuhkan disiplin dan strategi yang tepat. Salah satu kunci utama menuju kebebasan finansial adalah kemampuan untuk membuat anggaran yang realistis dan melacak pengeluaran secara konsisten. Dengan memahami kemana uang Anda mengalir, Anda dapat mengidentifikasi area pemborosan dan mengalokasikan dana secara lebih bijak untuk mencapai tujuan keuangan jangka panjang.

Anggaran Bulanan Rinci

Anggaran bulanan yang efektif mencakup pendapatan dan pengeluaran tetap serta variabel. Pendapatan mencakup gaji, penghasilan pasif, dan sumber pendapatan lainnya. Pengeluaran tetap meliputi cicilan rumah, pinjaman, premi asuransi, dan langganan rutin. Sementara pengeluaran variabel meliputi belanja kebutuhan sehari-hari, hiburan, dan transportasi.

Contoh anggaran rinci dapat dipersonalisasi, namun idealnya mencakup rincian setiap pos pengeluaran untuk memperoleh gambaran yang komprehensif.

Sebagai ilustrasi, bayangkan seorang profesional muda dengan pendapatan bulanan Rp 10 juta. Setelah dikurangi pajak dan iuran, pendapatan bersihnya sekitar Rp 8 juta. Ia mengalokasikan Rp 3 juta untuk pengeluaran tetap (cicilan apartemen, asuransi kesehatan), Rp 3 juta untuk kebutuhan (belanja makanan, transportasi), dan Rp 2 juta untuk pengeluaran variabel (hiburan, tabungan).

Sisa Rp 500.000 dapat dialokasikan untuk dana darurat atau investasi.

Melacak Pengeluaran Harian

Melacak pengeluaran harian dapat dilakukan melalui aplikasi pelacak keuangan digital atau metode manual menggunakan buku catatan. Aplikasi digital menawarkan fitur otomatisasi, analisis visual, dan pelaporan yang komprehensif. Metode manual membutuhkan kedisiplinan tinggi, namun memberikan fleksibilitas dan kontrol penuh atas data.

- Aplikasi Digital:Aplikasi seperti Money Manager, Wallet, atau aplikasi perbankan mobile menyediakan fitur input transaksi otomatis, kategori pengeluaran, dan grafik visualisasi data pengeluaran.

- Metode Manual:Buku catatan atau spreadsheet dapat digunakan untuk mencatat setiap transaksi dengan rincian tanggal, kategori, dan jumlah.

Metode 50/30/20 dalam Pengelolaan Keuangan

Metode 50/30/20 merupakan strategi sederhana namun efektif untuk mengalokasikan pendapatan. Metode ini membagi pendapatan bersih menjadi tiga kategori: 50% untuk kebutuhan, 30% untuk keinginan, dan 20% untuk tabungan dan pembayaran hutang.

Contoh penerapan: Dengan pendapatan bersih Rp 8 juta, Rp 4 juta dialokasikan untuk kebutuhan (makanan, transportasi, perumahan), Rp 2,4 juta untuk keinginan (hiburan, makan di luar), dan Rp 1,6 juta untuk tabungan dan pembayaran hutang.

Perbandingan Metode Pelacakan Pengeluaran

| Metode | Keunggulan | Kelemahan | Biaya |

|---|---|---|---|

| Manual (Buku/Spreadsheet) | Fleksibel, Kontrol Penuh, Gratis | Membutuhkan Disiplin Tinggi, Analisis Data Manual | Gratis |

| Digital (Aplikasi) | Otomatisasi, Analisis Visual, Pelaporan Komprehensif | Ketergantungan Teknologi, Potensi Biaya Berlangganan | Gratis (versi dasar), Berbayar (fitur premium) |

Menganalisis Pengeluaran untuk Mengidentifikasi Area Hemat

Setelah melacak pengeluaran selama beberapa bulan, analisis data untuk mengidentifikasi area yang dapat dihemat. Cari pengeluaran yang tidak perlu atau dapat dikurangi tanpa mengurangi kualitas hidup. Misalnya, mengurangi biaya makan di luar, berlangganan layanan streaming yang lebih murah, atau mencari alternatif transportasi yang lebih hemat biaya.

Dengan membandingkan pengeluaran aktual dengan anggaran yang telah ditetapkan, Anda dapat mengidentifikasi selisih dan menentukan langkah-langkah korektif. Contohnya, jika pengeluaran untuk hiburan melebihi anggaran, Anda dapat mengurangi frekuensi aktivitas hiburan atau memilih opsi yang lebih terjangkau.

Strategi Menghemat Pengeluaran

Mengendalikan pengeluaran adalah kunci utama dalam perjalanan menuju kebebasan finansial. Bukan sekadar mengurangi pengeluaran, melainkan strategi cerdas yang mampu memaksimalkan setiap rupiah yang Anda miliki. Dengan pendekatan yang sistematis dan disiplin, Anda dapat memangkas biaya tanpa mengorbankan kualitas hidup.

Berikut beberapa strategi efektif yang dapat Anda terapkan.

Optimasi Pengeluaran Kebutuhan Pokok

Kebutuhan pokok seperti makanan, transportasi, dan utilitas seringkali menjadi pengeluaran terbesar. Mengoptimalkan pos-pos ini membutuhkan perencanaan dan kreativitas. Bukan berarti Anda harus hidup serba kekurangan, melainkan menemukan keseimbangan antara kebutuhan dan keinginan.

- Makanan:Rencanakan menu mingguan, beli bahan makanan dalam jumlah besar (jika memungkinkan dan tersimpan dengan baik), masak sendiri di rumah, dan hindari makan di luar secara berlebihan. Pertimbangkan untuk memanfaatkan sisa makanan untuk menghindari pemborosan.

- Transportasi:Gunakan transportasi umum, bersepeda, atau jalan kaki jika memungkinkan. Pertimbangkan untuk membeli kendaraan yang lebih hemat bahan bakar atau memanfaatkan layanan ride-sharing yang lebih terjangkau. Optimalkan rute perjalanan untuk meminimalisir jarak tempuh dan konsumsi bahan bakar.

- Utilitas:Matikan lampu dan peralatan elektronik saat tidak digunakan. Gunakan peralatan hemat energi, pertimbangkan untuk beralih ke penyedia layanan utilitas yang lebih terjangkau, dan pantau konsumsi energi secara berkala.

Berbelanja Cerdas dan Efisien

Berbelanja bukan sekadar memenuhi kebutuhan, melainkan sebuah seni manajemen keuangan. Strategi berbelanja cerdas dapat secara signifikan mengurangi pengeluaran Anda.

- Bandingkan Harga:Jangan terburu-buru membeli. Bandingkan harga dari berbagai toko, baik secara online maupun offline, sebelum memutuskan untuk membeli. Manfaatkan aplikasi pembanding harga untuk mempermudah proses ini.

- Manfaatkan Diskon dan Promosi:Perhatikan diskon, promosi, dan program loyalitas yang ditawarkan oleh berbagai toko. Beli barang yang dibutuhkan saat sedang diskon, namun hindari membeli barang yang tidak dibutuhkan hanya karena sedang diskon.

- Hindari Pembelian Impulsif:Buatlah daftar belanja sebelum pergi berbelanja dan patuhi daftar tersebut. Hindari berbelanja saat lapar atau stres, karena hal ini dapat memicu pembelian impulsif.

Alternatif Pengeluaran Hemat

Seringkali, ada alternatif yang lebih hemat untuk berbagai kebutuhan. Menemukan alternatif ini membutuhkan sedikit kreativitas dan riset.

| Kebutuhan | Pengeluaran Biasa | Alternatif Hemat |

|---|---|---|

| Hiburan | Bioskop | Nonton film di rumah, piknik di taman |

| Belanja Pakaian | Toko Branded | Toko online second-hand, pasar loak |

| Perawatan Diri | Salon Mahal | Perawatan diri di rumah |

Mengubah Kebiasaan Boros Menjadi Hemat

Mengubah kebiasaan membutuhkan komitmen dan konsistensi. Berikut beberapa strategi untuk mengubah kebiasaan boros menjadi hemat:

Lakukan trackingpengeluaran secara detail. Identifikasi pos-pos pengeluaran yang boros dan cari solusi untuk menguranginya. Buatlah anggaran bulanan dan patuhi anggaran tersebut. Biasakan menabung secara rutin, bahkan jika hanya dalam jumlah kecil. Setiap rupiah yang Anda tabung akan berakumulasi seiring waktu.

- Tetapkan tujuan keuangan yang jelas dan ukur kemajuan Anda secara berkala.

- Beri reward kepada diri sendiri atas pencapaian yang diraih, namun tetap dalam batasan anggaran.

- Cari dukungan dari teman atau keluarga untuk meningkatkan motivasi dan konsistensi.

Membangun Kebiasaan Menabung yang Efektif

Menabung bukan sekadar menaruh uang di celengan. Dalam era investasi yang dinamis, menabung efektif merupakan pilar kunci menuju kebebasan finansial. Strategi yang tepat, dipadukan dengan disiplin, akan memaksimalkan pertumbuhan aset Anda dan mempercepat pencapaian tujuan keuangan, baik jangka pendek maupun panjang.

Berikut beberapa metode dan strategi yang dapat Anda terapkan.

Metode Menabung yang Efektif

Berbagai metode menabung telah terbukti efektif dalam membantu individu mencapai tujuan keuangan mereka. Keberhasilannya terletak pada konsistensi dan pemilihan metode yang sesuai dengan gaya hidup dan profil risiko masing-masing. Penting untuk memahami kelebihan dan kekurangan setiap metode sebelum mengimplementasikannya.

- Menabung Otomatis:Sistem ini memanfaatkan fitur transfer otomatis dari rekening utama ke rekening tabungan. Anda menentukan jumlah dan frekuensi transfer secara berkala, misalnya setiap bulan atau setiap gaji masuk. Contohnya, Anda bisa menjadwalkan transfer otomatis sebesar 10% dari gaji setiap bulan ke rekening tabungan.

- Menabung Berbasis Tujuan Spesifik:Metode ini berfokus pada pencapaian tujuan keuangan tertentu, seperti membeli rumah, mobil, atau dana pendidikan anak. Anda menetapkan target jumlah yang ingin dicapai dan membuat rencana menabung untuk mencapai target tersebut dalam jangka waktu tertentu. Contohnya, menabung Rp 50 juta dalam 2 tahun untuk membayar uang muka rumah.

- Menabung Berbasis Tantangan:Metode ini melibatkan tantangan menabung dengan aturan tertentu, misalnya menabung 52 minggu dengan jumlah yang meningkat setiap minggu, atau tantangan “no-spend challenge” untuk mengurangi pengeluaran selama periode tertentu. Contohnya, tantangan 52 minggu, dimana minggu pertama menabung Rp 10.000, minggu kedua Rp 20.000, dan seterusnya.

Perbandingan Metode Menabung

| Metode | Kelebihan | Kekurangan | Cocok Untuk |

|---|---|---|---|

| Menabung Otomatis | Mudah, konsisten, disiplin | Kurang fleksibel, jumlah tabungan tetap | Individu yang sibuk dan menginginkan kemudahan |

| Menabung Berbasis Tujuan | Motivasi tinggi, fokus pada tujuan | Membutuhkan perencanaan yang matang | Individu dengan tujuan keuangan spesifik |

| Menabung Berbasis Tantangan | Menarik, memotivasi, fleksibel | Bisa kurang konsisten, jumlah tabungan tidak tetap | Individu yang menyukai tantangan dan variasi |

Pentingnya Konsistensi dan Disiplin

Konsistensi adalah kunci utama keberhasilan menabung. Meskipun metode yang dipilih efektif, tanpa disiplin dan konsistensi, tujuan keuangan sulit dicapai. Membangun disiplin diri bisa dilakukan dengan mencatat pengeluaran, membuat anggaran bulanan, dan menghindari pengeluaran impulsif. Memanfaatkan aplikasi keuangan digital juga dapat membantu memantau perkembangan tabungan dan pengeluaran.

Jenis Rekening Tabungan dan Kegunaannya

Berbagai jenis rekening tabungan tersedia, masing-masing menawarkan fitur dan manfaat yang berbeda. Pemilihan jenis rekening yang tepat sangat penting untuk memaksimalkan pertumbuhan tabungan dan mencapai tujuan keuangan.

- Rekening Tabungan Biasa:Rekening ini menawarkan akses mudah ke dana dan cocok untuk menabung jangka pendek. Biasanya bunga yang diberikan relatif rendah.

- Rekening Deposito:Rekening ini menawarkan bunga yang lebih tinggi dibandingkan rekening tabungan biasa, tetapi dengan konsekuensi dana terkunci selama periode tertentu. Cocok untuk menabung jangka menengah hingga panjang.

- Rekening Tabungan Berjangka:Mirip dengan deposito, tetapi biasanya menawarkan fleksibilitas yang lebih tinggi dalam hal penarikan dana.

Memanfaatkan Instrumen Investasi untuk Pertumbuhan Keuangan

Menabung saja tak cukup untuk mencapai tujuan keuangan jangka panjang. Investasi adalah kunci untuk mempercepat pertumbuhan aset dan mengatasi inflasi. Memilih instrumen investasi yang tepat, sesuai profil risiko dan tujuan keuangan, merupakan langkah krusial dalam strategi keuangan yang efektif.

Berikut beberapa pilihan investasi yang cocok bagi pemula, beserta kelebihan dan kekurangannya.

Reksa Dana: Diversifikasi Risiko untuk Pemula

Reksa dana merupakan pilihan ideal bagi investor pemula karena menawarkan diversifikasi portofolio. Manajer investasi profesional mengelola dana, mengalokasikan investasi ke berbagai aset seperti saham, obligasi, dan pasar uang, sehingga mengurangi risiko kerugian besar jika satu aset mengalami penurunan. Investasi minimal relatif rendah, membuat reksa dana mudah diakses.

- Kelebihan:Diversifikasi risiko, pengelolaan profesional, akses mudah, biaya relatif rendah.

- Kekurangan:Potensi keuntungan terbatas jika dibandingkan dengan investasi berisiko tinggi, biaya manajemen yang tetap perlu dipertimbangkan, kinerja dipengaruhi oleh pasar.

Deposito: Keamanan dan Likuiditas

Deposito menawarkan keamanan dan likuiditas yang tinggi. Uang ditempatkan di bank dengan suku bunga tetap selama jangka waktu tertentu. Meskipun menawarkan keuntungan yang relatif rendah dibandingkan investasi lain, deposito memberikan kepastian pengembalian dan kemudahan akses dana.

- Kelebihan:Keamanan tinggi, likuiditas baik, suku bunga tetap.

- Kekurangan:Keuntungan relatif rendah, terpengaruh oleh suku bunga bank.

Obligasi: Investasi Berpendapatan Tetap

Obligasi adalah surat utang yang diterbitkan oleh pemerintah atau perusahaan. Investor meminjamkan uang dengan imbalan bunga tetap yang dibayarkan secara berkala. Obligasi menawarkan tingkat keamanan yang lebih tinggi daripada saham, tetapi potensi keuntungannya lebih rendah. Namun, obligasi dapat menjadi bagian penting dalam diversifikasi portofolio.

- Kelebihan:Pendapatan tetap, relatif aman dibandingkan saham.

- Kekurangan:Potensi keuntungan lebih rendah daripada saham, risiko gagal bayar.

Perencanaan Investasi Jangka Panjang Terintegrasi

Contoh perencanaan investasi jangka panjang yang terintegrasi dengan rencana keuangan dapat dimulai dengan menentukan tujuan keuangan, seperti membeli rumah atau dana pendidikan anak. Setelah itu, tentukan jangka waktu yang dibutuhkan dan alokasikan sebagian penghasilan secara konsisten untuk investasi. Misalnya, menganggarkan 20% penghasilan bulanan untuk investasi, dengan proporsi tertentu dialokasikan ke reksa dana (70%), deposito (20%), dan obligasi (10%).

Mengelola keuangan pribadi dengan bijak, termasuk tips berhemat dan menabung efektif, merupakan kunci mencapai tujuan finansial jangka panjang. Strategi ini bisa dimulai dari mencatat pengeluaran, mencari promo, dan berinvestasi secara cerdas. Untuk inspirasi gaya hidup hemat dan ide-ide cerdas lainnya, cek situs whatsinhot yang menyediakan beragam tips bermanfaat.

Setelah menemukan inspirasi baru, kembali fokus pada rencana anggaran Anda, pantau progres tabungan, dan sesuaikan strategi jika diperlukan untuk memastikan kesuksesan keuangan Anda.

Proporsi ini dapat disesuaikan sesuai profil risiko dan tujuan keuangan masing-masing.

| Instrumen | Proporsi | Tujuan |

|---|---|---|

| Reksa Dana | 70% | Pertumbuhan jangka panjang |

| Deposito | 20% | Keamanan dan likuiditas |

| Obligasi | 10% | Pendapatan tetap dan diversifikasi |

Memilih Instrumen Investasi Sesuai Profil Risiko, Tips berhemat dan menabung efektif untuk mencapai tujuan keuangan

Profil risiko investor menggambarkan toleransi terhadap kerugian investasi. Investor dengan profil risiko konservatif cenderung memilih investasi dengan risiko rendah dan potensi keuntungan yang lebih rendah, seperti deposito. Sebaliknya, investor dengan profil risiko agresif mungkin memilih investasi dengan risiko tinggi dan potensi keuntungan yang lebih tinggi, seperti saham.

Langkah-langkah Memulai Investasi untuk Pemula

- Tentukan tujuan keuangan dan jangka waktu.

- Hitung kapasitas investasi dan profil risiko.

- Lakukan riset dan pilih instrumen investasi yang sesuai.

- Mulailah dengan jumlah investasi yang terjangkau.

- Pantau kinerja investasi secara berkala dan lakukan penyesuaian jika diperlukan.

Kesimpulan

Mencapai tujuan keuangan membutuhkan dedikasi dan perencanaan yang cermat. Dengan menguasai strategi berhemat dan menabung yang efektif, dipadukan dengan pemahaman tentang instrumen investasi yang tepat, Anda dapat membangun fondasi yang kokoh untuk masa depan finansial yang lebih baik.

Ingatlah bahwa konsistensi adalah kunci; langkah kecil yang dilakukan secara konsisten akan menghasilkan dampak besar dalam jangka panjang. Jangan ragu untuk terus belajar dan beradaptasi dengan perubahan kondisi ekonomi untuk memastikan rencana keuangan Anda tetap relevan dan efektif.

Area Tanya Jawab: Tips Berhemat Dan Menabung Efektif Untuk Mencapai Tujuan Keuangan

Apa perbedaan antara tabungan dan investasi?

Tabungan berfokus pada keamanan dan likuiditas, sedangkan investasi bertujuan untuk pertumbuhan modal jangka panjang, meskipun dengan risiko yang lebih tinggi.

Bagaimana cara mengatasi godaan belanja impulsif?

Buat daftar belanja sebelum berbelanja, tunggu 24 jam sebelum membeli barang yang tidak penting, dan manfaatkan aplikasi pelacak pengeluaran.

Apakah penting untuk memiliki rencana keuangan tertulis?

Sangat penting. Rencana tertulis memberikan gambaran yang jelas tentang tujuan, strategi, dan progres keuangan Anda.

Bagaimana memilih instrumen investasi yang tepat?

Pertimbangkan profil risiko, jangka waktu investasi, dan tujuan keuangan Anda. Konsultasikan dengan penasihat keuangan jika diperlukan.

Money is Defense

Money is Defense